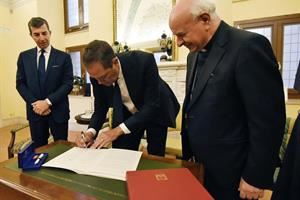

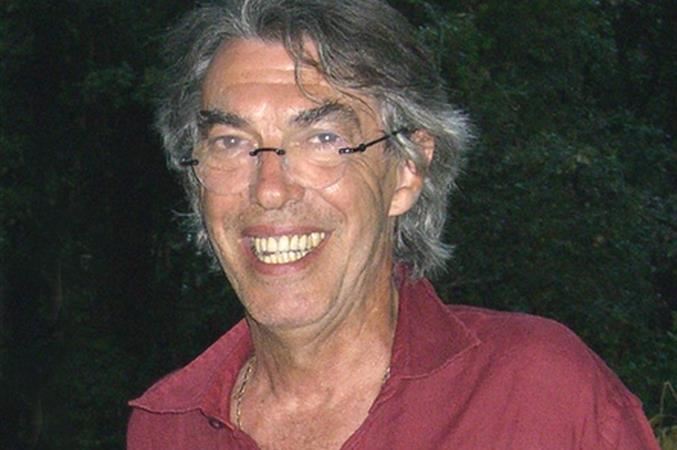

Ci sono altri quattromila esuberi nei piani di Telecom Italia. L’azienda cederà alcune delle attività che non sono centrali nel suo business per concentrarsi sui mercati che conosce meglio: Italia e Brasile. Nessuna intenzione di scorporare la Rete. L’obiettivo è far crescere il fatturato del 2% all’anno tra il 2009 e il 2011, portare l’Ebitda sopra il 39% e ridurre il debito di 5 miliardi di euro. «Creeremo le condizioni per una Telecom Italia forte» promette l’amministratore delegato Franco Bernabè da Londra, dove ieri, assieme agli altri manager dell’azienda, ha presentato alla comunità finanziaria il programma per il prossimo triennio approvato martedì dopo un consiglio di amministrazione durato oltre nove ore.Il taglio del personale è uno dei temi più sensibili. I sindacati hanno già firmato l’accordo per i 5 mila esuberi decisi a giugno e adesso non hanno intenzione di assistere inermi a questa emorragia dei posti di lavoro. Telecom discuterà con loro di come procedere, «perché non siamo brutali tagliatori di costi» si difende Bernabé, e «un lavoro come il rilancio di questa azienda richiede molta umiltà e modestia». Anche il governo, promette il ministro del Welfare Maurizio Sacconi, «guarderà con molta attenzione a questo piano di ristrutturazione». L’abbattimento dei costi, da 2 miliardi di euro in tre anni, passerà anche da «7 progetti di trasformazione della società». L’ad che aveva debuttato con un piano «senza fuochi d’artificio» si conferma pragmatico anche stavolta. Non ci saranno nuove acquisizioni. Anzi: Telecom cercherà di cedere le attività che meno hanno a che fare con il suo

core business. Nella lista dei cedibili ci sono la banda larga europea – ossia la tedesca Hansenet, l’olandese BBNed, la Sparkle – e il 27% detenuto nella cubana Etecsa. In Ti Media, l’ala d’azienda che comprende La7, saranno mantenute solo le attività necessarie a sviluppare la televisione su Internet, settore «che va già molto bene, meglio degli obiettivi che ci eravamo dati». La tv tradizionale, invece, è «un settore che chiaramente non ci appartiene», spiega Bernabè: «Sono "simpatetico" con i dipendenti dal punto di vista umano, ma il piano di efficienza deve andare avanti». Dalle varie dismissioni Bernabè si aspetta di ottenere 3 miliardi di euro, che serviranno a ridurre l’indebitamento, da anni fardello che impedisce all’azienda di crescere. Il rapporto tra debito netto ed Ebitda, nel 2011, sarà attorno al 2,3, rispetto al 3 di quest’anno.Resterà dentro Telecom Tim Brasil, che «è il principale potenziale di crescita della società». In Sud America la società vuole crescere anche in Argentina, dove a gennaio eserciterà la call option sulle azioni di Sofora – la holding che controlla Telecom Argentina – ancora in mano alla famiglia Werthein. L’operazione sarà condotta con l’appoggio di un partner locale è costerà meno di 180 milioni di euro. In Italia si punta molto sul mondo di Internet, dei blogger, delle tecnologie dell’informazione. «Abbiamo bisogno che mille fiori fioriscano nella prateria italiana, perché il Paese è ancora sottodimensionato nell’Ict» dice Bernabè. Nessun cedimento sul fronte della rete. La dismissione va «esclusa categoricamente, a maggior ragione per motivi finanziari» ha spiegato il manager. Telecom è pronta a «valutare sinergie, come già abbiamo fatto con Vodafone e Fastweb», così come l’ingresso della Cassa depositi e prestiti. Ma la soluzione per la rete, per il manager, «è sempre la stessa: Open Acess».Gli analisti che si aspettavano qualche novità sulla cedola del dividendo sono rimasti delusi. La decisione sarà presa il prossimo 27 febbraio, come previsto, e all’orizzonte si intravede la possibilità di un taglio. L’ipotesi dell’arrivo del fondo sovrano libico nel capitale è sfumata, su quella di convertire le azioni di risparmio in ordinarie il manager si è detto favorevole, ma non ora che c’è «troppa instabilità nei mercati». La stessa volatilità che ieri ha spinto il titolo del gruppo a scendere sotto la soglia di 1 euro, per poi riguadagnare qualcosa e chiudere con un -1,63% a quota 1,025 euro. S&P ha tagliato il prezzo obiettivo da 1,43 a 1,22 euro, la raccomandazione però resta "hold".

.jpg?dt=1714163656037&Width=300)

.jpg?dt=1714163656037&width=677)