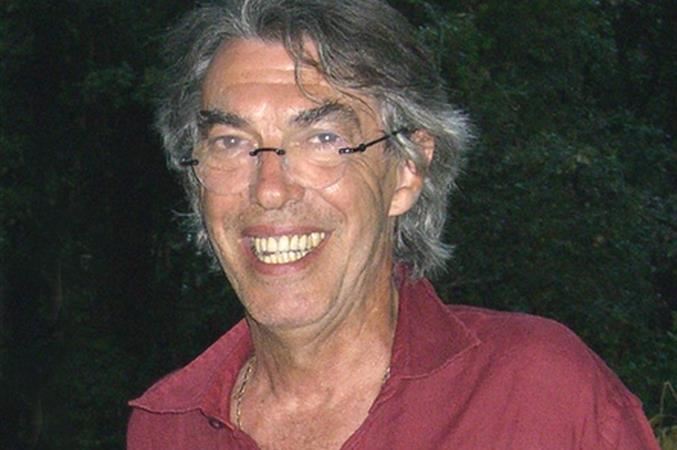

Uno spettacolare Spiderman nel negozio di Toys "R" Us su Times Square, a Manhattan (Alonso Javier Torres, https://flic.kr/p/6SH6XT)

La storia di Toys "R" Us è finita e la colpa non è tanto di Amazon o dei videogiochi, ma dei fondi di private equity e dei loro metodi. La catena americana dei giocattoli aperta dal 1948 che è stata uno dei simboli del boom economico del Secondo dopoguerra e che ha stupefatto i bambini accogliendoli in alcuni dei negozi di giochi più spettacolari del mondo, come quello su Times Square a New York, ha annunciato ieri che chiuderà tutti i suoi 735 negozi americani mentre cercherà qualcuno che possa comprare le sue attività in Canada, Asia ed Europa.

Sarà una liquidazione ordinata: presto inizieranno saldi in stile “fuori tutto” e nel frattempo si cercherà di vendere sul mercato gli immobili. Per gli Stati Uniti è una bancarotta pesante. Toys "R" Us dà lavoro a più di 30mila persone e fa da sola quasi un quinto del mercato americano dei giocattoli. Aziende come Mattel e Hasbro, storiche alleate della catena che faceva arrivare ai clienti i loro prodotti, dovranno rivolgersi altrove: ad Amazon, naturalmente, e alle catene più economiche come Target e Walmart. Cioè proprio a quei soggetti che negli ultimi due decenni hanno messo in difficoltà Toys "R" Us sfidandola prima con i prezzi bassi e poi con la praticità delle vendite via internet.

La catena soffriva già della concorrenza dei rivali più economici nel 2005, quando veniva da cinque anni di fatturati in calo e i fondi Bain Capital, Kkr e Vornado l’hanno comprata per 6,6 miliardi di dollari in quello che tecnicamente si definisce un leveraged buyout, cioè un acquisto a debito. In quell’operazione i tre fondi sborsarono solo 1,3 miliardi di dollari di capitale mentre gli altri 5,3 miliardi li fecero raccogliere alla stessa Toys "R" Us attraverso la vendita di obbligazioni. L’azienda, che aveva già circa un miliardo di debiti, appena completata la vendita si è trovata indebitata per una cifra pari quasi alla sua intera capitalizzazione.

Costretta a rimborsare i creditori che hanno finanziato la sua stessa acquisizione, la catena ha speso in media 400 milioni di dollari ogni anno per ripagare i debiti. Una cifra superiore agli utili operativi che era in grado di generare. Concentrata su queste spese, Toys "R" Us si è trovata completamente sprovvista delle risorse necessarie a investire per rinnovare il suo modello di impresa e adeguarlo ai tempi che cambiavano, con l’ascesa di Amazon e dei discount.

Il debito che le è stato buttato addosso alla fine l’ha soffocata. Era riuscita a rinviare al 2019 il rimborso di altri 850 milioni di dollari di obbligazioni che scadevano tra il 2017 e l’inizio di quest’anno, ma entro dicembre avrebbe dovuto trovare altri 400 milioni. Troppi, e a settembre aveva chiesto la protezione dei creditori. Non è bastata.

«Non abbiamo più il sostegno finanziario per continuare l’operatività dell’azienda negli Stati Uniti» ha ammesso ieri l’amministratore delegato Dave Brandon, arruolato dai fondi nel 2015 dopo la sua esperienza di rilancio delle pizzerie Domino’s e capace di farsi pagare, per le sue prestazioni nell’anno della bancarotta, ben 11,25 milioni di dollari. I fondi azionisti in questi anni hanno prelevato da Toys "R" Us circa 450 milioni tra interessi e commissioni, riducendo ulteriormente il peso finanziario dei loro errori.

.jpg?dt=1714163656037&Width=300)

.jpg?dt=1714163656037&width=677)