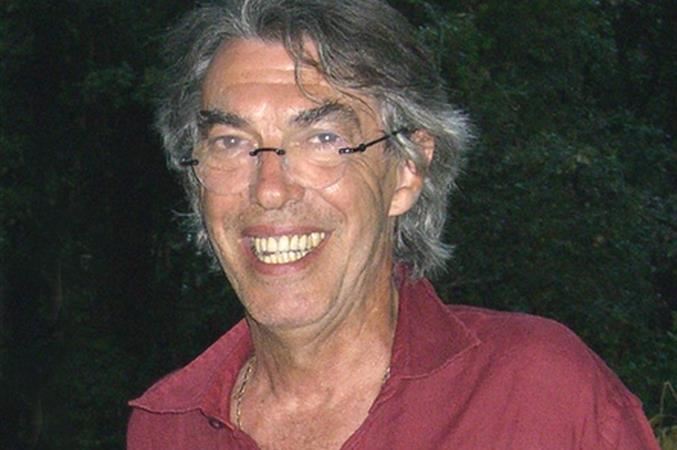

Victor Massiah, consigliere delegato di Ubi Banca

Si conclude, dopo una vicenda tormentata, la vendita di tre delle quattro “good bank” nate dalla risoluzione di Banca Marche, Banca Etruria, CariChieti e CariFerrara. Per le prime tre, infatti, Ubi Banca ha inviato al Fondo di Risoluzione un’offerta vincolante del valore di un euro per l’acquisto del 100% del capitale degli istituti. L’offerta, ben accolta in borsa con un forte rialzo del titolo Ubi Banca, sarà vagliata martedì prossimo dal Direttorio della Banca d'Italia che nella qualità di Autorità di risoluzione nazionale, è l’azionista degli enti ponte nati dalla risoluzione del novembre 2015.

I dettagli dell'offerta

L’offerta di Ubi Banca ha durata fino al 18 gennaio, prevede un closing nel primo semestre dell’anno, prima del quale le tre “good bank” dovranno vendere pro-soluto circa 2,2 miliardi di crediti deteriorati lordi (1,7 miliardi di sofferenze lorde e 500 milioni di inadempienze probabili lorde). Banca Marche, Banca Etruria e CariChieti dovranno inoltre rispettare su base aggregata alcuni parametri, con una “soglia di tolleranza del 5%”: patrimonio netto contabile di almeno 1,01 miliardi, asset ponderati per il rischio (Rwa pillar 1) non superiori a 10,6 miliardi, liquidity coverage ratio medio ponderato superiore al 100% e Cet1 medio ponderato non inferiore al 9,1%. Il Fondo di Risoluzione dovrà poi impegnarsi a ricapitalizzare le tre banche per 450 milioni prima del closing.

Aumento da 400 milioni

Dal canto suo Ubi Banca lancerà un aumento di capitale da 400 milioni di euro massimi per sostenere le tre acquisizioni mantenendo già da quest’anno un livello di Cet1 fully loaded della combined entity superiore all’11%, coerente con il livello attuale. La ricapitalizzazione, spiega una nota dell’istituto guidato da Victor Massiah, è destinata a “fronteggiare il temporaneo fabbisogno derivante dalla non piena computabilità, al momento dell’operazione, del cosiddetto badwill, convenzionalmente definito come differenza tra il prezzo di un euro e il patrimonio netto positivo, espresso al fair value”. La ricapitalizzazione, offerta in opzione ai soci, sarà comunque garantita da Credit Suisse e Morgan Stanley, che saranno joint global coordinator e joint bookrunner. Ubi Banca prevede successivamente una riduzione degli oneri operativi sul perimetro di Banca Marche, Banca Etruria e CariChieti del 30% nel 2020 rispetto al 2015, grazie a una “razionalizzazione della forza lavoro, con modalità da concordarsi con le organizzazioni sindacali”.

Le razionalizzazioni

L’integrazione con il gruppo Ubi, inoltre, genererà “ulteriori razionalizzazioni”. Si stima anche la “razionalizzazione delle filiali principalmente nelle aree a parziale sovrapposizione” e l'integrazione delle good bank “sul sistema informativo di Ubi Banca, prevedendo il completamento delle migrazioni entro un anno, anche grazie all’anticipazione a fine febbraio di tutte le migrazioni previste dal progetto Banca Unica di Ubi”.

.jpg?dt=1714129714088&Width=300)

.jpg?dt=1714129714088&width=677)